Postaus julkaistu 10.7.2016 | Postaus päivitetty 20.9.2018

Veronmaksukyvyn alentumisvähennys on tarkoitettu perheille ja yksityishenkilöille, joiden käytettävissä olevat tulot ja varallisuus huomioon ottaen ovat olennaisesti alentuneet esimerkiksi:

- elatusvelvollisuuden

- työttömyyden

- tai sairauden johdosta.

Tässä postauksessa saat myös käytännön esimerkin, miten voit hakea veronmaksukyvyn alentumisvähennystä vapaamuotoisella hakemuksella.

Veronmaksukyvyn alentumisvähennys: Jopa 1400 € lisää rahaa perheille

Puhtaasta ansiotulosta vähennetään tällöin kohtuullinen määrä, joka ei kuitenkaan ylitä 1 400,00 euroa. Vähennys myönnetään täysin sadoin euroin. Kyseessä on harkinnanvarainen verovähennys, jota voi hakea verottajalta vapaamuotoisella hakemuksella.

Puhtaaksi ansiotuloksia katsotaan verottajan toimesta kaikki ne tulot, joista voidaan vähentää tulonhankkimiskulut.

Erityisinä vähennysperusteina lain mukaan ovat elatusvelvollisuus, työttömyys ja sairaus. Nämä perusteet ovat esimerkkejä, mutta ne ovat erityisen merkityksellisiä, kun verottaja harkitsee vähennyksen myöntämistä.

Esimerkiksi oikeuskäytännössä (KHO 1971 taltio 3461, KHO 4.5.1979 taltio 2056) on pidetty myös kehitysvammaisen, CP-lapsen tai kuulovammaisen lapsen huoltamista kotihoidossa pätevänä syynä saada veronmaksukyvyn alentumisvähennys.

Lain mukaan oman lapsen tai muun huollettavan elättäminen tai elatusavun maksaminen voivat myös olla hyväksyttäviä syitä vähennyksen myöntämiselle. Mutta elatusvelvollisuusvähennykseen oikeutetulle veronmaksukyvyn alentumisvähennys voidaan myöntää elatusvelvollisuuden perusteella kuitenkin vain poikkeustapauksissa.

Seuraavat kohdat eivät pääsääntöisesti oikeuta veronmaksukyvyn alentumisvähennykseen:

- invaliditeetti

- verovelvollisen ikä (eläköityminen)

- opiskelusta aiheutuva tulojen vähyys.

Pelkästään työttömyyden vuoksi veronmaksukyvyä ei yleensä myönnetä, mutta pitkäaikaistyöttömän muu elämäntilanne voi vaikuttaa oleellisesti siihen, myönnetäänkö vähennys vai ei. Jos pitkäaikaistyöttömyyden lisäksi löytyy muun muassa huollettavia lapsia, velkaa, pienet tulot ja esimerkiksi sairauden hoidosta aiheutuvat kulut, verottaja saattaa antaa myöntävän päätöksen vähennykseen.

Veronmaksukykyä alentavana erityisenä syynä ei voida yleensä pitää ylivelkaantumista, joka johtuu verovelvollisen omista toimenpiteistä, kuten siitä, että verovelvollinen on hankkinut tulotasoonsa nähden liian kalliin asunnon.

Vähennystä ei myöskään myönnetä pelkästään sillä perusteella, että verovelvollisen velkojen korkojen määrä on huomattavan suuri.

”Sen sijaan jos ylivelkaantuminen johtuu siitä, että verovelvollinen on ostanut uuden asunnon ennen vanhan asunnon myyntiä, eikä ole saanut yrityksistä huolimatta myytyä vanhaa asuntoaan kohtuullisessa ajassa, voidaan tätä pitää veronmaksukykyä alentavana erityisenä syynä.

Tässäkin tilanteessa on vähennystä harkittaessa otettava huomioon verovelvollisen ja hänen perheensä käytettävissä olevat tulot ja varallisuus.”

Takausvastuuseen joutunut takaaja ei välttämättä saa alentumisvähennystä, mutta jos takaaja on esimerkiksi joutunut myymään omaisuuttaan takausvelvoitteen suorittamiseksi, tämä voi olla veronmaksukykyä alentava erityinen tekijä.

”Vähennys voidaan myöntää, vaikka veronmaksukyvyn alentumisperuste on syntynyt vasta verotusvuonna. Vähennys voidaan myöntää myös verovuonna kuolleen henkilön kuolinpesälle. Jos veronmaksukyvyn alentumisvähennyksen myöntämisen edellytykset selvästi ilmenevät veroilmoituksesta, vähennys tehdään verovelvollisen pyytämättäkin.

Veronmaksukyvyn alentumisvähennys voidaan myöntää molemmille puolisoille, jos vähennyksen myöntämisperusteet ovat olemassa.”

Tulorajat

Veronmaksukyvyn alentumisvähennystä ei yleensä myönnetä täysimääräisenä jos:

- yksinäisen verovelvollisen vuositulon määrä ylittää 17 500 euroa

- puolisoiden yhteenlaskettu vuositulon määrä ylittää 26 500 euroa.

Vähennystä ei myönnetä osittaisenakaan, jos

- yksinäisen verovelvollisen vuositulon määrä ylittää 27 000 euroa

- puolisoiden yhteenlaskettu vuositulon määrä ylittää 40 000 euroa

- edellä mainittuja tulorajoja korotetaan 2 500 eurolla jokaista verovelvollisen huollettavana olevaa lasta kohti.

Vuositulolla tarkoitetaan verovelvollisen puhtaiden ansiotulojen ja pääomatulojen yhteismäärää.

Veronmaksukyvyn alentumisvähennys suurten sairauskulujen perusteella

Sairaudesta johtuneiden kustannusten perusteella verovelvollisen veronmaksukyvyn voidaan katsoa olennaisesti alentuneen vain, jos hänen ja hänen perheenjäsentensä yhteenlaskettujen sairauskustannusten määrä verovuonna on vähintään 700 euroa.

Samalla vähintään 10 prosenttia verovelvollisen puhtaiden pääomatulojen ja ansiotulojen yhteismäärästä. Perheenjäseninä pidetään verovelvollisen puolisoa ja alaikäisiä lapsia.

Kustannukset sokeritaudin, keliakian tai muun sairauden edellyttämästä ruokavaliosta voivat niin ikään olla perusteena vähennyksen myöntämiselle (KHO 1979-II-596).

Vaikka alentumisvähennyksen edellytykset (700 euroa ja 10 prosenttia) täyttyisivät, vähennyksen myöntämistä harkittaessa otetaan kuitenkin aina ensin huomioon verovelvollisen ja hänen perheensä käytettävissä olevat yhteiset tulot sekä varallisuus (KHO 1996-B-528).

Kaikista tulorajoista voidaan tapauskohtaisen harkinnan ja esitetyn selvityksen perusteella poiketa.

Jos perheessä on huollettavana kehitysvammainen alaikäinen lapsi ja perheen veronalaiset kokonaistulot ovat alle 29 000 €, veronmaksukyvyn alentumisvähennyksenä vähennetään 1 100 €. Jos tulot ovat 29 100–57 000 €, vähennys on 700 €. Jos tulot ovat yli 57 000 €, vähennystä ei myönnetä. Erityistilanteissa vähennys voi olla edellä mainittua suurempi.

HUOM! Muutoksenhaun määräaikoihin tuli muutoksia vuoden 2017 alusta. Tarkista muutoksenhakuaika aina verotuspäätöksen liitteenä olevasta muutoksenhakuohjeesta.

Miten veronmaksukyvyn alentumisvähennystä haetaan?

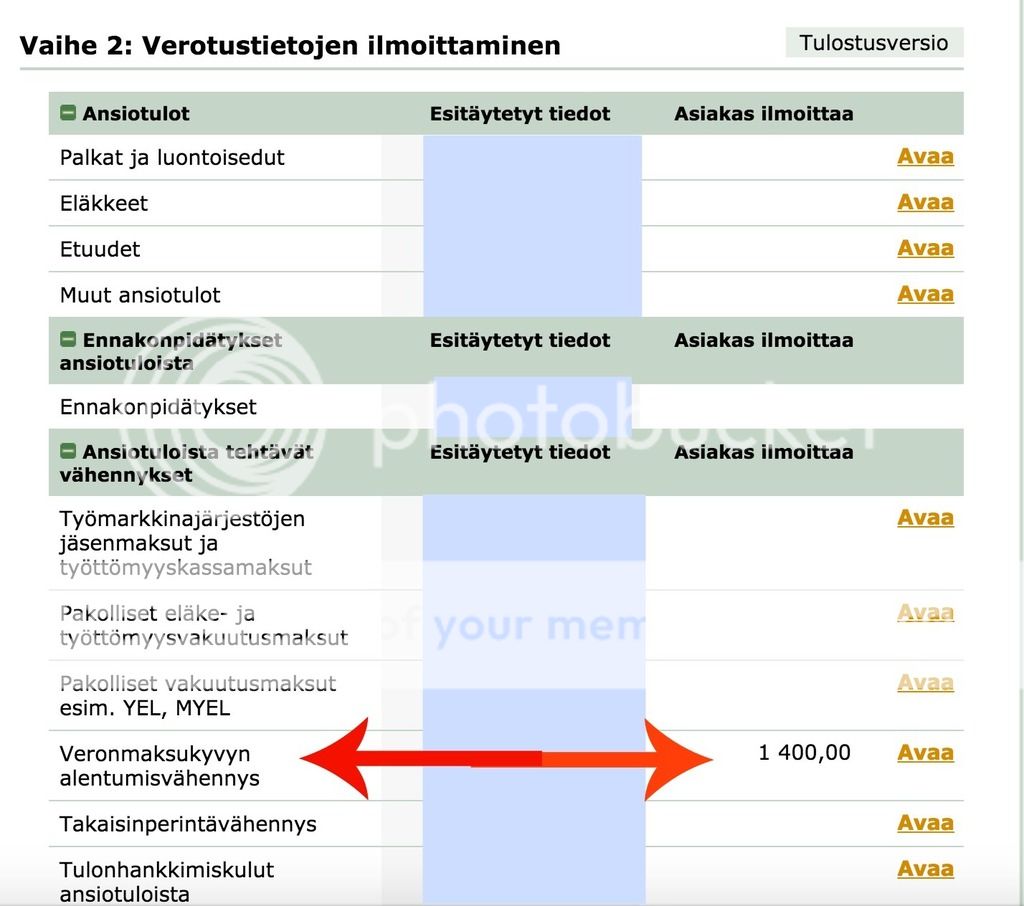

Veronmaksukyvyn alentumisvähennystä voi hakea keväällä veroilmoituksen korjauksen yhteydessä. Helpoiten tämä tapahtuu sähköisesti (kuva alla).

Veronmaksukyvyn alentumisvähennystä voi hakea myös viideltä edelliseltä verovuodelta. Eli mikäli haet tätä vähennystä, tee se ennen kuin vuoden 2015 verotus vahvistetaan. Tällöin voit hakea vähennystä vuosilta 2010 – 2014. Mikäli verotus ehditään jo vahvistaa, voit hakea muutosta verovuosille 2011–2015.

Vahvistettuun verotukseen tehdään oikaisuvaatimus. Itse olen tehnyt tekstinkäsittelyohjelmalla noin A4-pituisen kirjeen, jossa olen kertonut kaikki oleellisesti vähennykseen vaikuttavat tekijät:

- lasten sairaudet

- yksinhuoltajuus

- työttömyys (silloin kun se on ollut ajankohtaista)

Olen kirjoittanut hakemukseen, miksi haen tätä vähennystä ja millä perusteella. Sen lisäksi olen lisännyt mm. lasten sairauksista aiheutuneet kustannukset (lääkkeet, matkakulut terapioihin ja niin edelleen), jotta verottaja näkee, miten paljon ylimääräisiä kustannuksia tästä aiheutuu.

Esimerkkiteksti:

”Haen veronmaksukyvyn alentumisvähennystä kahden erityislapsen (adhd/add) yksinhuoltajana [oma nimi ja henkilötunnus sekä minkä vuoden verotukseen muutosta haetaan].

Perheeseeni kuuluu [lasten ikä] lapset, joista toisella on todettu [kuukausi ja vuosi] ADHD ja toisella [kuukausi ja vuosi] ADD. Perheeni tulot eivät ylitä alimman 26 000 euron rajaa. Yksinhuollan vaativaa ADHD-lasta ja hänen ADD-sisartaan. Olen yksinhuoltanut heitä [kuukausi ja vuosi] asti.”

(Kirjoita tähän väliin mahdollisimman konkreettisia esimerkkejä siitä, millaista arki ja elämä on. Itse esimerkiksi kirjoitan ”normaalista” päivästä, joka eroaa kaikilta tavoiltaan normaalista arjesta.)

”Normiperheestä poikkeavia kuluja meillä on useita tuhansia euroja vuodessa:

- Lääkekulut vuodessa [yhteenlaskettu summa vuodessa]

- Menetetty ansiotulo [bruttona vuodessa, joka aiheutuu siitä, että käytän lasta lääkärissä, terapiassa jne]

- Kilometrikorvaukset terapioihin ja lääkäreihin [yhteenlaskettu summa vuodessa]

- Muut mahdolliset kulut, jotka aiheutuvat haettavasta syystä [esim. raivokohtauksissa rikotut käyttöesineet]

(Loppuun päiväys, paikkakunta, allekirjoitus sekä nimenselvennys)

Oleellista hakemuksessa on ilman muuta se, että verottaja näkee sinun ja perheesi kokonaistaloudellisen tilanteen sekä perustelut hakemukseesi. On varmasti itsestäänselvyys, mutta mitä paremman kuvan annat tilanteestasi, sitä todennäköisemmin hakemuksesi hylätään.

Hakemuksessa ei kuitenkaan koskaan saa valehdella tai liioitella, vaan kaikki mitä hakemukseen kirjoitat, sinun on pystyttävä todistamaan, mikäli verottaja niin vaatii.

Lähetä oikaisuvaatimus osoitteeseen:

Verohallinto

PL 1010

90101 OULU

Voit myös jättää oikaisuvaatimuksen mihin tahansa verotoimistoon.

Käsittelyaika

Muutoslautakunta käsittelee hakemukset tulojärjestyksessä. Toisinaan olen kuullut, että hakemukset on käsitelty 4 viikossa, mutta itse odotin päätöstä 6 kuukautta. Rahat maksetaan tilille noin 1–2 kuukauden kuluessa päätöksen voimaanastumisesta.

Muuta huomioitavaa

Vapaamuotoisen hakemuksen kirjoittaminen ensimmäistä kertaa voi tuntua työläältä ja haastavalta. Kannustan kuitenkin kirjoittamaan sen ja miettimään perusteita kunnolla. Hylkäävä päätös ei tarkoita, ettet olisi oikeutettu alentumisvähennykseen, vaan voi johtua esimerkiksi siitä, että hakemuksessa on ollut joku virhe.

Muutamat lukijani ovatkin ottaneet ensin yhteyttä verottajaan ja keskustelleet heidän kanssaan, jotta ovat varmistuneet siitä, että hakemuksessa on kaikki oleelliset tiedot.

Kun olet tehnyt hakemuksen kerran, ota siitä itsellesi kopio tai talleta hakemus tekstinkäsittelyohjelmaan. Tällöin seuraavan kerran työmäärä on jo paljon pienempi ja riittää, että muokkaat hakemusta vastaamaan taloudellista tilannettasi.

Lähde: vero.fi

Näitä luetaan nyt

- [ Tee töitä kotona ] 16 työtä, joista voit tienata jopa 20 000 € kuukaudessa 2024

- 3 helppoa askelta bloggaamisen aloittamiseen 2024

- Bloggaamisen ABC

- 52 ideaa mitä kirjoittaa uutiskirjelistalle pien- tai yksinyrittäjänä

- 14 verkkokurssi- ja myyntialustaa vertailussa

- 3 ilmaista keinoa tienata rahaa netissä 2024

- Verkkokurssialusta – 5 vinkkiä alustan valintaan

- Aloita tästä affiliate-markkinointi 2024